皆さんこんにちは!

陽徳不動産の田邊です。

今日は不動産オーナーの相続対策として不動産の法人化が有効ということが

よく言われています。

不動産オーナーが相続対策としての実行策として土地は個人所有で建物は、

土地の個人所有者が役員の法人(土地所有者個人が代表取締役の法人)所有とする

ケースが多くあります。

例えば個人所有の土地上に老朽化した賃貸アパートがあり、建物を取り壊し新築建物を

土地所有者が代表取締役となる法人名義で建物を建築した場合を考えてみましょう。

仮定として土地100㎡、相続税路線価は1㎡@が300,000円で借地権割合60%とします。

この場合、個人(土地所有者)と法人(建物所有者)での間で土地を建物所有者である

法人が個人から土地を賃貸借契約により仮受けます。

一般的には土地を借りる対価として土地使用料を法人から個人へ支払うので借地権が

発生します。

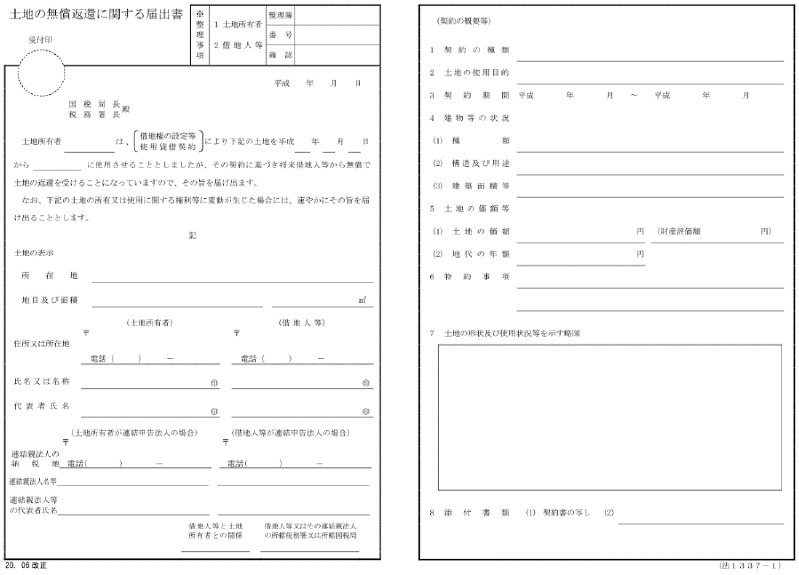

借地権を発生させないために土地の無償返還の届出という書類を税務署に提出をします。

この届出を提出する期限は特になく賃貸借契約を締結した後に遅滞なくという事になっています。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_48.htm

賃貸借契約書には土地賃貸借を解除する時には、本件土地を無償で返還し借地権の返還に関し

立ち退き料などの名目で費用は一切請求しないとの文言入れておくことが必要になります。

また、ここで支払う土地使用料がポイントになりますが、例えば土地使用料を土地の固定資産税額程度で

貸し付けると土地の相続税評価額が高くなってしまいます。

相続税の計算の際の特例で小規模宅地の特例という制度があり、同族会社に貸し付けた土地の相続税評価を

最大80%の評価を減額できる制度がありますが、土地使用料が無償であったり、固定資産税額程度の場合は

この制度の適用を受けられません。

一般的には固定資産税額の2倍~3倍程度の土地使用料を年間で支払う契約にしておいた方が良いと言われています。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

土地の無償返還の届出を出した土地の相続税評価額は、自用地評価額(土地を賃貸していない場合の通常の価格)

の80%で評価します。

一方、相続税の申告では借主である法人の株価評価も必要になります。株式を評価する際に自用地評価の20%を

法人の純資産価格に加算をします。

借地権の認定課税を避けるためには、土地の無償返還の届出を出すことが必要です。