こんにちは!

陽徳不動産の田邊です。

今日は土地の相続税対策としてアパートの建築が有効との話をよく聞きますが

本当に有効でしょうか?

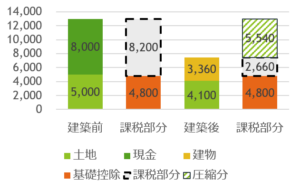

以下の図を基に見ていきましょう。

まず、図の左側の緑の棒グラフの下段5000万円の相続税評価額の土地(更地)と上段の棒グラフ8000万円の

現金を所有していて合計として12000万円の相続財産を所有しています。

左から2番目のオレンジの棒グラフは4800万円は基礎控除(配偶者 子供2人 3000万円+600万円×3人)

になりますから12000万円ー4800万円=8200万円が課税部分になります。

ではこの土地に現金8000万円の費用を掛けてアパートを建築したとします。

左から3番目の棒グラフ4100万円は土地の相続税評価額でアパートを建築すると更地評価額よりも18%相続税評価額が

下がります。そのグラフの上段、黄色い棒グラフは8000万円の建築費用を掛けてできた建物の相続税評価は貸家にすることにより

約58%程度評価が下がり3360万円になります。合計相続税評価額は4100万+3360万円=7460万円になります。

相続税の課税部分は4800万円の基礎控除部分を控除した2660万円(7460万円ー4800万円)が相続税の課税部分に

なります。

アパートを建築したことにより相続税評価はアパートを建築しなかった時よりも5540万円圧縮されたことになります。

相続税対策としては一定の効果がありました。この場合は銀行からの借入が無いので返済リスクは無いのでまだ、安全性はあると

言えますが収益物件は賃料収入の額によって不動産価値は決まるので賃料設定との収支は検証する必要があります。

では、対して借金をした場合はどうでしょうか?

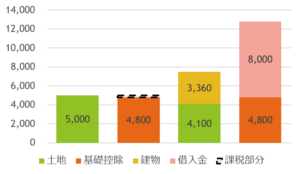

以下の図で見ていきましょう。

まず、図の左側緑の棒グラフは土地(更地)が不動産評価5000万円を所有しています。

隣のオレンジの棒グラフ4800万円は相続人の基礎控除です。(配偶者 子供2人 3000万円+600万×3人)

この場合は、何も建物が無ければ5000万円ー4800万円=200万円の部分に課税がされます。

ほぼ相続税は掛かりませんが、では、借金を8000万円して同額の費用を掛けてアパートを建築したとします。

左から3番目の棒グラフ4100万円は土地の相続税評価額でアパートを建築すると更地評価額よりも18%相続税評価額が

下がります。そのグラフの上段、黄色い棒グラフは8000万円の建築費用を掛けてできた建物の相続税評価は貸家にすることにより

約58%程度評価が下がります。この合計評価額(7460万円)に対して課税部分は、左から4番目のブラフを見て頂くと基礎控除の

4800万円と借入金8000万円の合計額12800万円になりますから相続税課税は無くなりますから相続税は掛かりません。

相続税は掛かりませんがこちらの場合は、返済リスクが伴いますから十分な収支シミュレーションが必要になります。

35年返済で検討をする場合は、おおよそ収入金額の45%程度が返済額に当たるので注意が必要です。

次回は、この収支シミュレーションについて取り上げてみます。